Alguns conceitos financeiros que todo profissional deveria conhecer

Na última semana, voltei para a sala de aula e participei de um curso de finanças, fornecido pela minha empresa. A oportunidade me fez retomar uma paixão antiga por números, que iniciou quando tinha vinte e poucos anos e comecei a me arriscar no mercado de ações. Mais do que isso, me fez ter a certeza de que para alcançarmos o sucesso no mundo dos negócios, precisamos conhecer sua linguagem.

Quando decidi escrever sobre esse tema, imediatamente me lembrei de um livro do Ram Charam, What the CEO Wants You to Know (O que o CEO Quer que Você Saiba, em tradução livre), que fala sobre Visão de Negócios, definida pelo autor como a habilidade de entender as “leis universais das finanças“ e possuir um senso afiado de como negócios geram riqueza.

Ram Charam faz uma provocação no livro, ao dizer que as pessoas que estão à frente de negócios de sucesso conhecem seus fundamentos e aplicam um intenso foco neles, isso serve tanto para o CEO de uma empresa internacional, quanto para o empreendedor de uma startup ou mesmo para o vendedor de balas do semáforo.

Claro que a complexidade é muito diferente para cada setor ou tamanho da organização, porém, os fundamentos são basicamente os mesmos. O problema é que os funcionários das empresas, na maioria das vezes, não conhecem essa dinâmica, ficando a mercê das decisões dos executivos.

Pense no seu caso, a maior probabilidade é que você esteja construindo sua carreira em uma área específica, tal como vendas, produção, RH ou marketing, por exemplo. Essas áreas podem funcionar como silos, afinal, a maioria das pessoas começa em um desses setores e é promovida verticalmente até alcançar cargos maiores.

Percorrer por esse caminho, faz com que você diminua sua perspectiva e seja influenciado nas decisões que toma diariamente. O perigo é que, muitas vezes, o que é bom para seu departamento não é necessariamente o melhor para a empresa, mas você sequer percebe esse viés. Por isso, é preciso desenvolver sua Visão de Negócios:

“Quando você passar a entender a empresa em sua totalidade e tomar decisões focadas na melhoria do negócio, você irá ajudar a construir reuniões menos burocráticas, mais focadas em assuntos realmente relevantes. Você ficará mais motivado com seu trabalho, pois verá que suas sugestões e decisões ajudam a empresa a crescer e prosperar. Você terá um maior senso de propósito e suas capacidades irão aumentar.”

Ram Charam

Visão de Negócios na Prática

Todo profissional envolvido em um negócio precisa entender, no nível mais básico, o que a empresa precisa fazer para gerar lucro. Para isso, precisamos, de uma vez por todas, entender a linguagem dos negócios, os temidos conceitos financeiros:

“Pela minha experiência, as pessoas gostam de aprender sobre temas como criação de valor, marketing, vendas e entrega de valor, pois são fáceis de entender e visualizar. Quando falamos em finanças, contudo, os olhos perdem o brilho. As finanças evocam associações com minúcias contábeis, fórmulas matemáticas e planilhas repletas de números. Não precisa ser assim, é fácil entendê-las se nos concentrarmos no que mais importa.”

Josh Kaufman

Segundo Ram Charam, o importante para um negócio gerar lucro está dividido em três partes básicas: Geração de Caixa, Retorno sobre Ativos e Crescimento.

“Esse é o núcleo de qualquer negócio. Pessoas bem sucedidas entendem esses conceitos individualmente e, principalmente, sabem muito bem como eles interagem entre si.”

Ram Charam

Geração de Caixa

A Geração de Caixa é a diferença entre o fluxo de dinheiro que entra e sai de um negócio em um dado período de tempo. O dinheiro que entra em uma empresa vem da venda de produtos ou serviços. O caixa utilizado para itens como salários, taxas e pagamento de fornecedores é o dinheiro que sai.

O assunto, no entanto, começa a complicar quando começamos a adiar pagamentos ou recebimentos.

O vendedor de balas do semáforo, que citamos anteriormente, por exemplo, recebe todo o pagamento à vista e paga seus fornecedores da mesma forma. Para ele, receita e entrada de caixa são a mesma coisa. Porém, a maioria das empresas trabalha com crédito, ou seja, vende ou compra agora para receber ou pagar depois. Assim, possuem Contas a Receber (dinheiro que consumidores devem à empresa) e Contas a Pagar (dinheiro que a empresa deve aos fornecedores).

Por isso, controlar o Fluxo de Caixa é tão importante, o timing desses pagamentos e recebimentos afeta a Geração de Caixa e pode fazer com que uma empresa não honre seus compromissos.

Pense por um instante… nesse sentido, se uma empresa não tiver um fluxo de caixa controlado, pode quebrar, mesmo que esteja gerando receita e lucro.

Uma frase famosa no mercado afirma que “o caixa é o rei“, com uma boa quantia em caixa, você tem o suficiente para cobrir todas as suas despesas operacionais (capital de giro ou ativo circulante) e ainda pode realizar novas aquisições, correr maiores riscos, amortizar dívidas e passar ileso por situações de crise.

A Apple, por exemplo, possui US$ 285 bilhões em caixa, é mais dinheiro do que o PIB do Chile (US$ 247 bilhões). Isso faz com que a fabricante do Iphone tenha agilidade para fazer investimentos ousados ou se proteger de eventuais intempéries, sem comprometer seus pagamentos.

Um indicador muito utilizado por grandes empresas para avaliar a geração de caixa é o EBITDA (Earning Before Interests, Taxes, Depreciation and Amortization), que mostra o quanto uma empresa gera de recursos apenas em suas atividades operacionais, sem levar em conta os efeitos financeiros e de impostos, que podem ser influenciados por fatores externos.

A sua área e projetos estão gerando ou utilizando o caixa da empresa? O seu negócio gera dinheiro suficiente? Quais são as fontes de geração de caixa? Como o caixa está sendo utilizado? Qualquer empresário que falhar em fazer essas perguntas e em descobrir essas respostas está fadado ao fracasso.

Retorno sobre Ativos (ROA)

Independente do tamanho de sua empresa, ela está utilizando algum capital para conseguir gerar caixa. Seja com dinheiro emprestado (o que é conhecido como alavancagem) ou com as próprias economias do empreendedor, essa quantia é investida no negócio e se transforma em Ativos, como estoque de produtos, lojas, licenças, softwares, etc.

Uma fábrica de automóveis, por exemplo, possui ativos como fábrica, maquinário, sistemas de computação, escritórios e estoque de peças. Em um negócio de serviços, como uma corretora de seguros, você não precisa de máquinas ou estoque, mas, a regulamentação do setor exige que você mantenha uma certa quantia para garantir que possa pagar os clientes demandantes. Essa reserva de dinheiro também é um ativo.

O ROA nos mostra, percentualmente, quanto lucro estamos gerando em relação ao valor que foi investido nesses ativos. Isso é importante para analisar se o capital de sua empresa está sendo alocado naquilo que traz mais retorno e, principalmente, onde estão as melhores oportunidades de melhorar o desempenho.

Seguindo nosso exemplo do vendedor de balas, ele pode testar outros produtos, verificando quais possuem um retorno maior, mais rápido ou com menor risco e assim direcionar seu investimento.

Entenda também que ao investir em um ativo, você está, implicitamente, escolhendo não investir em todas as outras possibilidades. O valor dessas escolhas que você precisa abrir mão ao tomar uma decisão é conhecido como Custo de Oportunidade.

Uma prática muito utilizada para entendê-lo é comparar seu ativo com um investimento conservador, como um Título Público, por exemplo:

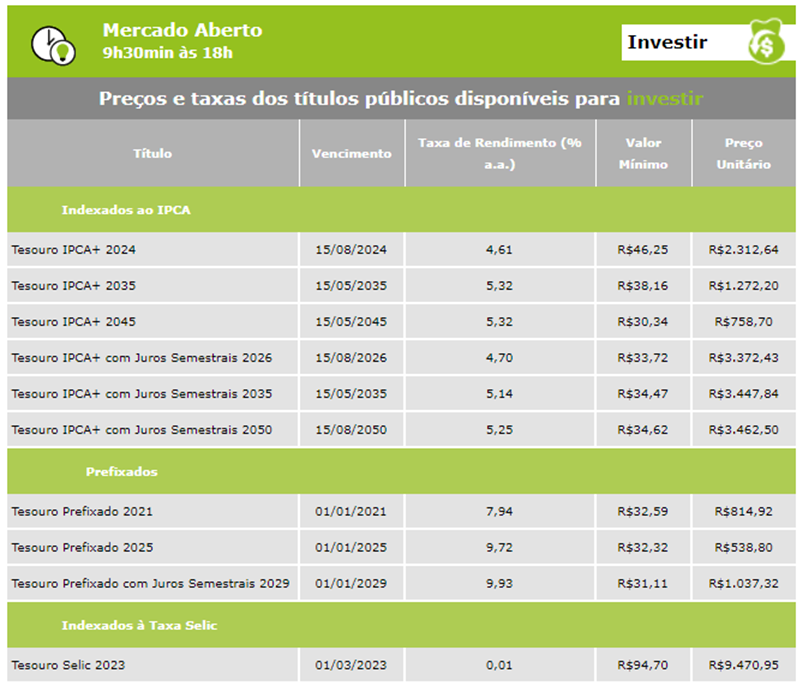

Observe que na data que esse post foi escrito (25/04/18), existe um Título prefixado que paga 9,93%a.a., e outro que paga rendimentos mais o IPCA, ou seja, o ganho é real, pois já considera a inflação.

Conhecendo essas informações, qualquer investimento em ativos de sua empresa, com uma perspectiva de ROA próxima do rendimento dos Títulos Públicos, já não vale a pena. O Custo de Oportunidade seria alto demais, afinal, o risco e o esforço são muito maiores quando investimos no negócio.

Portanto, pare agora e encontre os ativos de sua empresa. Uma pessoa com boa Visão de Negócios irá questionar quanto dinheiro cada ativo pode gerar. Quanto caixa está sendo gerado com a sua utilização? O retorno desses ativos (ROA) é suficiente? E quanto ao prazo, o ROA é rápido o suficiente? Os ativos podem ser substituídos por outros com maior retorno ou menor risco?

Crescimento

O crescimento é vital para a prosperidade. Atualmente, estar estagnado significa ficar para trás, em um mundo que cresce constantemente.

Se isso acontece com uma empresa, o progresso dos colaboradores também é afetado. Um negócio que mantém o mesmo patamar de lucro por alguns anos não oferece muitas oportunidades de promoções para o seu pessoal. Executivos irão começar a cortar custos, pessoas competentes irão sair e, eventualmente, a empresa irá fracassar.

Para que esse crescimento aconteça de forma sustentável e lucrativa, contamos com 3 importantes conceitos: Receita, Custos e Margem.

1.Receita

A solução mais evidente para o crescimento é aumentar a receita, ou seja, o valor gerado com a venda de produtos e serviços. Isso me lembra uma lição de negócios muito importante que aprendi com Josh Kaufman. Segundo ele, acredite se quiser, mas existem apenas quatro maneiras de aumentar a receita de seu negócio:

- aumentar o número de clientes

- aumentar o ticket médio

- aumentar a recorrência

- aumentar os preços

Aumentar o número de clientes da sua empresa é uma estratégia relativamente direta: quanto mais clientes comprarem, maior é a receita. Mas também é possível aumentar a receita sem precisar capturar mais clientes, para isso, cada transação precisa ter um valor maior. Assim, quando o cliente consome mais produtos ou escolhe produtos de valor mais alto, maior o ticket médio e, consequentemente, maior a receita.

Outra alternativa é aumentar a recorrência, ou seja, a frequência em que os clientes fazem alguma transação com sua empresa. As estratégias de fidelização, mensalidade, bom atendimento, suporte e muitas outras são essenciais para que isso aconteça.

Por último, se não tivermos condições de aumentar o número de clientes, o ticket médio ou a frequência, a única possibilidade que nos resta para aumentar a receita é aumentar o preço. Uma estratégia que requer muito cuidado para que o efeito não seja o contrário.

2.Custos

Infelizmente, o crescimento baseado exclusivamente no aumento de receita pode não ser suficiente. Você também precisa ficar atento aos seus custos, afinal, se você estiver gastando mais do que ganha, não adianta nada.

Existem dois tipos de custos principais muito importantes para entendermos o negócio:

Custos Fixos: Você terá essa despesa independente do valor que conseguir criar. Não importa o quanto receba em determinado mês, ainda precisará pagar seus empregados, o aluguel de um escritório, a licença de um software e muitos outros custos que não dependem das vendas.

Custos Variáveis: Essas despesas estão diretamente relacionadas ao valor gerado pela empresa. Se estiver no negócio de fabricação de roupas, por exemplo, quanto mais camisetas produzir, mais tecido precisará comprar. Matéria-prima, comissão de vendedores, entrega, instalação e qualquer outro custo que só acontece se houver uma venda, são considerados variáveis.

Então, para melhorar o lucro e geração de caixa de um negócio, é necessário uma gestão diligente dos custos. O caminho mais óbvio é reduzi-los, mas vale ficar atento, alguns cortes dão a falsa impressão de eficiência. Atente-se também ao fato de que reduções nos Custos Fixos se acumulam enquanto reduções nos Custos Variáveis são amplificadas pelo volume.

Outra estratégia interessante é transformar um custo fixo em custo variável, o que é conhecido como Alavancagem Operacional. Pense, por exemplo, em uma loja que paga aluguel (Custo Fixo) para um shopping. O dono da loja pode tentar renegociar com o shopping um percentual das vendas como pagamento (Custo Variável), substituindo o contrato de aluguel.

Dessa forma, o shopping estaria assumindo parte do risco daquela loja vender pouco, porém, estaria aumentando as oportunidades de receita. O empreendedor, por sua vez, gastaria mais com o imóvel do que gastava antes, caso suas vendas melhorem, porém, teria um fluxo de caixa mais ajustado, podendo investir no crescimento do negócio.

“Quanto mais você conhecer seus custos, maiores são as chances de encontrar maneiras de produzir o maior valor possível sem gastar tudo o que ganha.”

Josh Kaufman

3.Margem

Quando falamos de geração de caixa, receitas e custos, fica muito claro que o que interessa nos negócios não é o quanto você fatura, mas o quanto você retém.

Um profissional com boa Visão de Negócios é capaz de entender dois conceitos de margem:

- Margem de Contribuição

- Margem de Lucro

Diminua os Custos Variáveis da receita gerada em cada venda e você saberá quanto cada produto está contribuindo com o seu negócio. Transforme isso em percentual e você tem a Margem de Contribuição.

Esse valor que sobra, a contribuição, é utilizado para pagar os demais custos. Com essas informações, descubra quantos produtos você precisa vender para cobrir todos os Custos Fixos e você obtém o Ponto de Equilíbrio do seu negócio.

O conceito é bastante simples, mas a informação é extremamente valiosa para entender um negócio. Sem esses dados, não é possível garantir a sobrevivência de uma empresa, startup ou qualquer iniciativa comercial.

A Margem de Lucro é a diferença entre quanta receita você captura e tudo que gasta para capturá-la, expressa em termos percentuais. Se você gasta R$ 1,00 para ganhar R$ 2,00, tem uma margem de lucro de 100%. Quanto mais alto for o preço e mais baixo for o custo, maior será a Margem de Lucro.

Em resumo, a Margem de Contribuição considera apenas os Custos Variáveis, enquanto a Margem de Lucro considera os Custos Totais (Fixos + Variáveis). Em um DRE, podemos encontrá-las como Lucro Bruto e Lucro Líquido, respectivamente.

Para Finalizar

Quanto mais vamos avançando no tema, mais nítido fica que as “leis universais das finanças” realmente existem, apesar dos jargões e complexidades corporativas:

“As finanças são a arte e a ciência de observar o dinheiro entrando e saindo de um negócio, decidir como alocá-lo e descobrir se o que você faz está ou não produzindo os resultados desejados. Não é nada mais complicado do que isso.”

Josh Kaufman

É claro que, com esses conceitos, você não irá se tornar um perito em finanças, a ideia não é essa. Um profissional com boa Visão de Negócios consegue fazer um esquema mental e entender como esses indicadores estão interligados e o que dizem da empresa. Vale se aprofundar no assunto.

Agora que conhecemos um pouco mais sobre os fundamentos dos negócios, podemos compreender melhor as estratégias de alguns especialistas:

No time dos empreendedores, temos como exemplo o proprietário da escola de idiomas WiseUp e do time de futebol Orlando City, Flávio Augusto da Silva. Ele costuma comentar sua preferência em investir apenas em negócios que oferecem alta margem de lucro e em produtos ou serviços com boa recorrência.

Warren Buffet, talvez o maior investidor de todos os tempos, faz a análise baseada em potencial de crescimento, nas margens do negócio e no grau de alavancagem. É o que afirmam Mary Buffet e David Clark:

“Em sua busca por uma dessas empresas incríveis, Buffet percebeu que os componentes individuais do DRE podiam revelar se a empresa possuía a vantagem competitiva durável de longo prazo. Não apenas se ela ganhara dinheiro, mas que tipo de margens tinha, se precisava gastar muito com P&D e se era necessário muita alavancagem para ganhar dinheiro.”

Representando os executivos, ninguém melhor do que Jack Welch. Sua preferência para avaliar e melhorar o desempenho de uma empresa está no Fluxo de Caixa:

“O que você realmente deve saber é que o fluxo de caixa nunca mente. É ele que diz em números concretos e brutos quanto dinheiro saiu, quanto entrou e quanto a empresa tem. Assim, você sabe se pode devolver dinheiro para os acionistas, liquidar dívidas, pedir novos empréstimos ou tudo isso junto. O fluxo de caixa ajuda você a entender e a controlar o destino da empresa.”

Jack Welch

Certamente, tais análises são muito mais apuradas e tratam-se de decisões muito particulares. Porém, agora entendemos um pouco mais os conceitos que profissionais utilizam e podemos aplicá-los em nossas empresas, sejamos donos delas ou não. Afinal, se você quer ter sucesso, a empresa também precisa prosperar.

Referências: What the CEO Wants You to Know, Ram Charam, 2001. Warren Buffet e a análise de Balanços, Mary Buffet e David Clark, 2008. O MBA da Vida Real, Jack Welch e Susy Welch, 2015. Manual do CEO, Jose Kaufman, 2010.